年の差婚だからこそ、どうしても気になる ”将来のお金💰️”

老後のこと、教育費、住宅ローン、働ける期間の差…不安に感じる場面は正直多いですよね😅

わが家も結婚当初はモヤモヤしていましたが、”見える化”と“仕組み化”を取り入れたことで、かなりスッキリできました💡

今回は、実際にわが家で行っている

①家計の見直し → ②ライフプラン作成 → ③積立NISA

という3ステップを紹介します。

①家計の見直し|月々の支出を把握

家計管理の基本は、とにかく “お金の流れを把握すること”。

わが家では、

- 毎月あらかじめ予算を組み、

- 月1回ふり返りをして、

予算内で回せているか確認しています✏️

▶ 家計簿アプリで「もれなく管理」

項目別にきちんと把握したいので、家計簿アプリを活用しています📱

MoneyForward ME

わが家は光回線が「マネーフォワード 光」なので、アプリの月額費が無料で使えるのがありがたいところ。

📱https://moneyforward.com/me

Zaim

以前使っていましたが、こちらも表示が見やすくて◎

シンプルに使いたい人にはかなりおすすめです😊

📱https://zaim.net

アプリを使うことで、

「食費がどれだけ増えている?」

「雑費って何に使ってる?」

など、感覚ではなく“数字で”把握できるようになりました。

因みに支払いは全部キャッシュレス📱

家計簿アプリと連動させることで入力漏れもなく、より正確な家計簿を作ることができます👍️

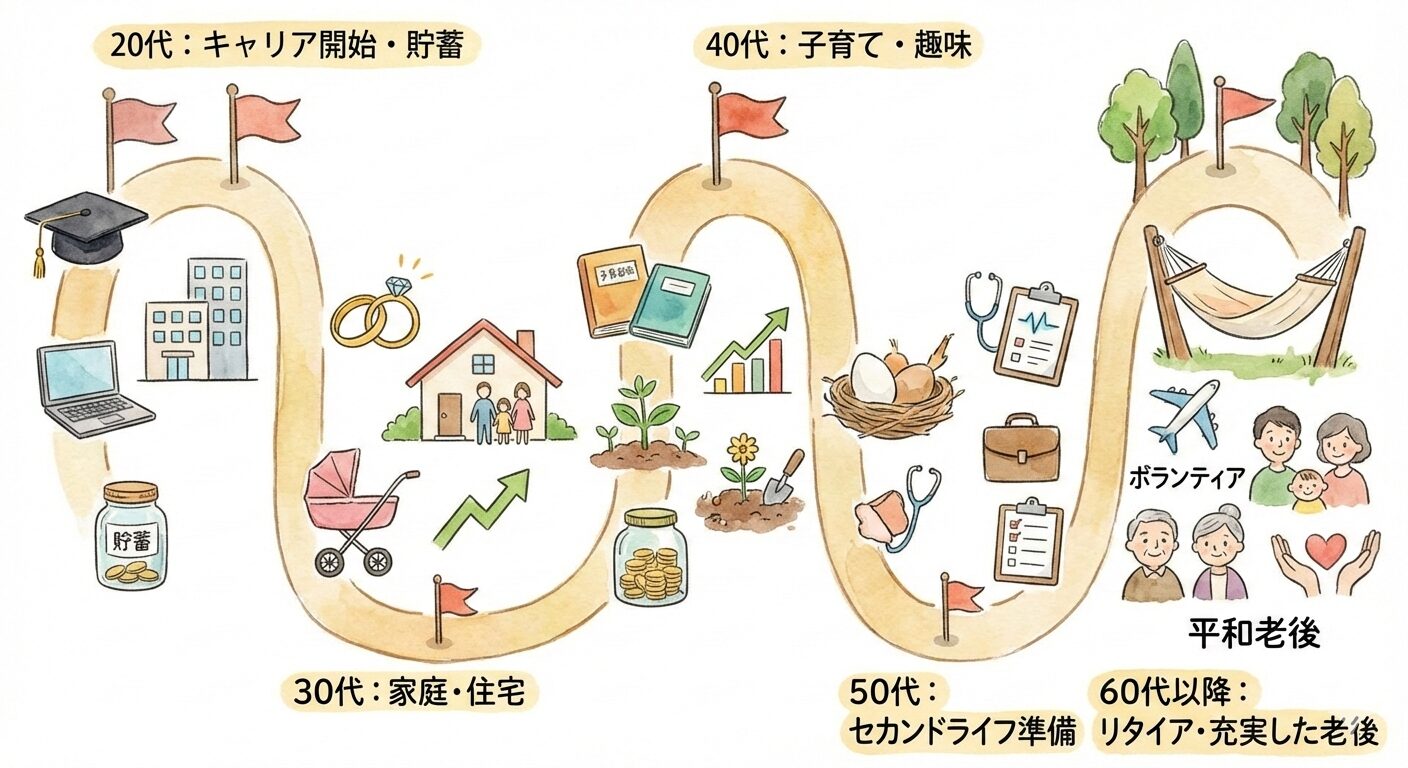

②ライフプラン作成|住宅ローンから教育費まで未来を見える化

年の差夫婦で特に大事なのが “未来のお金のスケジュール” を知ること。

▼例

| 20✕✕年 | 20✕△年 | 20✕□年 | 20✕☆年 | |

| 私 | 奨学金返済 | |||

| 夫 | 自動車買い替え | 住宅ローン減税終了 | ||

| 娘 | 小学校入学 | 中学入学 |

我が家の場合、以下のようなお金に関わるライフイベントがあります📝

このイベントに対して、どのくらいお金がかかってくるのか予想を立てながら整理していきます👍可視化することで、漠然と不安に感じていた将来が一気に現実的になります😳

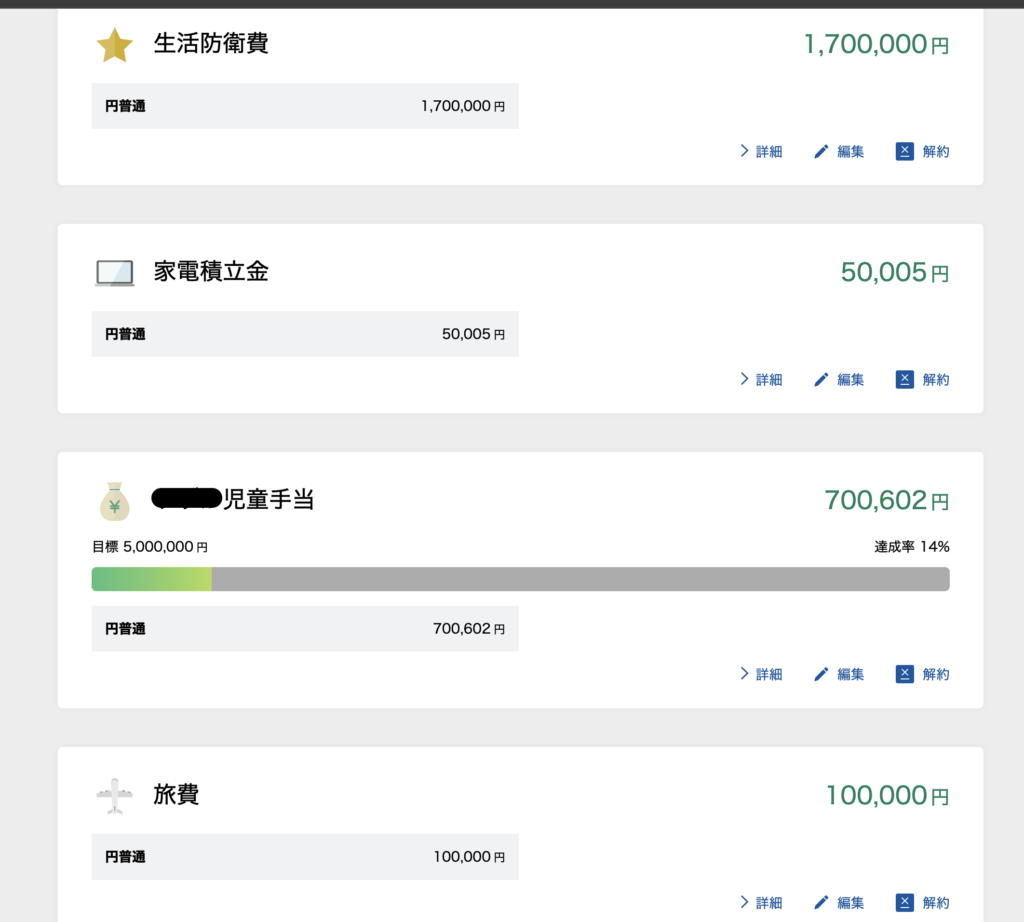

▶ 目的別口座で“使い分け”を仕組み化

口座管理は 住信SBIネット銀行の目的別口座 を活用。

代表口座を一つ作るだけで

- 子どもの教育費

- 特別費(冠婚葬祭、旅行など)

- 家電の買い替え費用

- 住宅関連の積立金

…など、目的ごとにお金を分けることができます!

「これは将来のためのお金だから使っちゃダメ」

というのがすぐ判断できて便利!

目的別に積立しているだけで、精神的にも安心感が増えます☺️

🏦https://www.netbk.co.jp/contents

③ 貯金だけでは不安 → 積立NISAで将来資金を増やす

ライフプランを作った結果、

「貯金だけでは大学資金や老後資金が足りないかも」

という現実が見えてきました🤔

そこで取り入れているのが 積立NISA

▶ わが家の投資ルール

- 月5万円をコツコツ積立

- 投資先はオルカン(全世界株式)

- 長期・放置で運用

数年前から続けていて、今はすでに +20万円ほど増加中💵

波はあるけれど、長期で見ればじっくり増えていくのを実感しています😎

大学費用 × 老後資金の両方をカバーできるので、年の差婚の“将来の不安”を和らげる強い味方です!

⚠️投資には価格変動リスクがあります。過去の実績が将来の運用成果を保証するものではないのでご注意を

まとめ|年の差婚の不安は「見える化×仕組み化」で消える

年齢差があるからこそ、将来についての不安は普通より少し多くて当然。

でも、

- 家計を数字で把握し、

- 未来のタイムラインを作り、

- 長期の資産形成も進める、

この3つをやるだけで、気持ちは驚くほどラクになります!

不安は見えないから不安なだけ。

見える化すると、できる対策が必ず見えてくる😃

そんな実感を、この記事で伝えられたら嬉しいです

コメント